Les lois de finances « déterminent, pour un exercice la nature, le montant et l’affectation des ressources et des charges de l’État, ainsi que l’équilibre budgétaire et financier qui en résulte » (Art. 1 LO). La loi de finance pour 2020, publiée au Journal Officiel le 29 décembre 2019, prévoit des mesures visant directement la fiscalité des particuliers : baisse de l’impôt sur le revenu, suppression de la taxe d’habitation ou encore nouvelle prime pour la rénovation énergétique : tour d’horizon des mesures principales.

1. Baisse de 5 milliards de l’impôt sur le revenu

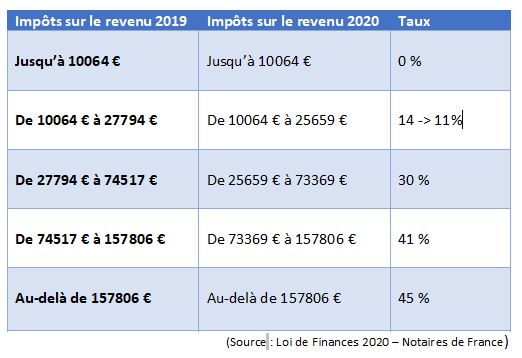

La principale modification pour l’année 2020 concerne la baisse de l’impôt sur le revenu à hauteur de 5 milliards d’euros. Près de 17 millions de foyers devraient bénéficier de cette mesure. Concrètement, le taux de la première tranche d’imposition, qui regroupe 12 millions de foyers, passe de 14% à 11%. Pour neutraliser les effets de la baisse d’impôts de la première tranche pour les contribuables les plus aisés, les deux tranches suivantes sont abaissées. La tranche à 30% s’applique dès 25659 € (contre 27794 € jusqu’à présent) de revenu annuel pour une part de quotient familial et celle à 41% s’applique dès 73369 € (contre 74517 €) de revenus annuels pour une part également.

Les foyers fiscaux concernés par la mesure devraient faire une économie moyenne de 350 € pour la première tranche et de 180 € pour la tranche suivante.

Aménagement du mécanisme de la décote

Le mécanisme de la décote qui permet d’atténuer le montant de l’impôt pour les contribuables les plus modestes est aménagé. Les plafonds augmentent et passent de 1595 € à 1717 € pour une personne célibataire et de 2627 € à 2841 € pour les personnes soumises à un imposition commune.

2. Prélèvement à la source pour les particuliers employeurs

Depuis le 1er janvier 2020, les salariés des particuliers employeurs sont soumis au prélèvement à la source. Les dispositifs Cesu et Pajemploi permettent de simplifier les démarches.

Via ces deux plateformes, l’employeur d’un salarié à domicile continue à déclarer le nombre d’heures réalisées par son salarié et son salaire net. Le Cesu ou Pajemploi prélèvent en même temps les cotisations et le montant de l’impôt, reversé ensuite à l’administration fiscale.

Deux nouveaux services pour les particuliers employeurs :

Cesu+ et Pajemploi+, qui permettent de déléguer tout le processus de rémunération. L’employeur est prélevé du montant net su salaire. Le centre de traitement reverse le salaire net d’impôt au salarié et l’impôt sur le revenu à l’administration fiscale.

3. Suppression de la taxe d’habitation

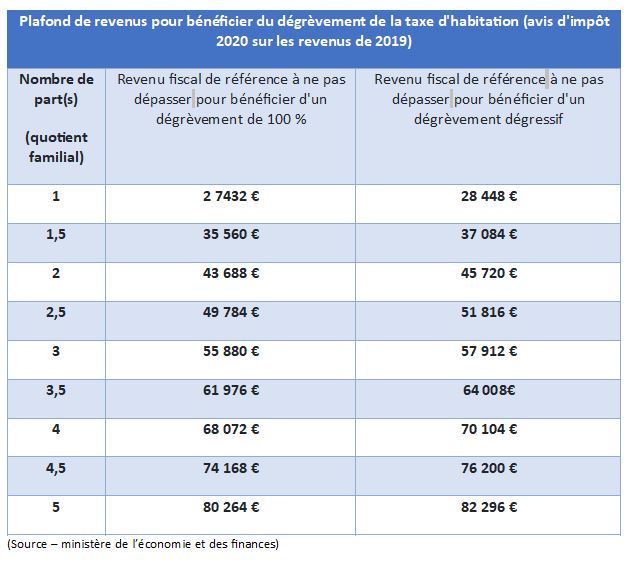

La baisse de la taxe d’habitation, initiée avec la loi de finances pour 2018 se poursuit. Pour 80 % des français qui ont bénéficié d’un allègement de 30 % en 2018 et de 65 % en 2019, la taxe d’habitation sera définitivement supprimée en 2020.

Les 20 % des ménages qui n’ont pas bénéficié de ce dégrèvement progressif verront avec la loi de finances 2020 leur taxe d’habitation disparaître progressivement à compter de 2021 avec une exonération de 30 % puis de 65 % en 2022. À l’horizon 2023, plus aucun foyer ne paiera la taxe d’habitation sur sa résidence principale.

Seulement pour la résidence principale ?

Attention, le dispositif est mis en place uniquement pour les résidences principales. Les résidences secondaires continuent à être soumises à la taxe d’habitation. Les logements vacants ne sont pas non plus concernés par le dispositif prévu dans la loi de finances 2020. Dans les zones tendues, ils resteront soumis à la taxe sur les logements vacants.

4. La transformation du crédit d’impôt pour la transition énergétique (CITE) en prime

Le CITE permet de déduire de l’impôt sur le revenu une partie des dépenses engagées dans le cadre de travaux de rénovation énergétique du logement.

Si sa disparition définitive est prévue pour le 1er janvier 2021, il laisse déjà place cette année à une nouvelle prime, MaPrimRénov, à destination des ménages aux revenus modestes. Pour bénéficier de cette nouvelle prime, le revenu fiscal de référence ne doit pas dépasser 36572 € en Île-de-France et 27729 € dans les autres régions (pour un foyer composé de deux personnes).

La prime est versée directement par l’Agence national pour l’amélioration de l’habitat (ANAH) à la fin des travaux.

Reconduction du CITE

Le crédit pour la transition énergétique est toujours possible pour les ménages aux revenus intermédiaires, sous certaines conditions, pour les dépenses engagées à partir du 1er janvier 2020. Le CITE 2020 s’adresse aux propriétaires qui réalisent des travaux de rénovation énergétique pour leur résidence principale. Les dépenses éligibles ont également été revues et certains équipements ont été exclus du dispositif.

En 2021, le CITE sera définitivement supprimé et MaPrimeRénov sera étendue à tous les ménages, à l’exception des plus aisés.

5. Reconduction de la prime exceptionnelle de pouvoir d’achat

La prime exceptionnelle de pouvoir d’achat, reconduite par la loi de financement de la sécurité sociale pour 2020 est conditionnée par sa soumission à un accord d’intéressement. Les entreprises pourront verser une prime exonérée de cotisations sociales et d’impôt sur le revenu dans la limite de 1000 € pour les salariés dont la rémunération de dépasser pas 3 fois le montant du SMIC.

Que prévoit l’accord d’intéressement ?

D’associer financièrement les salariés aux résultats et à la performance de l’entreprise. Le montant de cette prime et les conditions de versement sont fixés par l’accord d’entreprise. Les salariés peuvent placer les sommes perçues soit sur un plan d’épargne salariale, soit sur un compte épargne-temps. La prime peut aussi être versée directement au salarié qui en fait la demande.

Si le dispositif est facultatif, une fois mis en place dans l’entreprise, il concerne tous les salariés.

6. Revalorisation du salaire minimum de croissance

Le décret n°2019 – 1387 du 18 décembre 2019 entérine le relèvement du SMIC. Le salaire minium de croissance est revalorisé de 1,20 % pour passer de 10,03 € à 10,15 € brut, soit un montant de 1539, 42 € par mois pour une durée de travail hebdomadaire de 35 heures.

Et aussi…

Revenus exceptionnels :

Le dispositif permettant aux contribuables de demander un étalement de l’imposition n’est plus possible dans certains cas. Il exclut désormais les indemnités de départ volontaire à la retraite ou de mise à la retraite. La suppression s’applique à compter des revenus de l’année 2020. Ainsi, il est encore possible de bénéficier de l’étalement sur quatre ans pour les revenus exceptionnels perçus au titre de l’année 2019.

Abaissement des droits de partage :

La loi de finances 2020 abaisse le taux de partage consécutif à un changement de régime matrimonial, une séparation de corps, un divorce ou une rupture de PACS. Actuellement fixé à 2,5 %, l’allégement du dispositif conduira à ramener le taux de partage à 1,8 % en 2021 puis à 1,10 % en 2022. Tous les autres partages restent soumis au taux de 2,5 %.

Domiciliation des dirigeants des grandes entreprises françaises :

La réforme concerne les dirigeants exécutifs des entreprises qui ont leur siège en France et qui y réalisent un chiffre d’affaires supérieur à 250 millions d’euros. Les dirigeants de ces entreprises sont considérés désormais comme domiciliés en France. La mesure s’applique dès l’imposition des revenus de 2019.